「投資とは何か」を説明する定義はいくつかあるけれど、代表的な定義の一つは「投資とは、値段が上がるか下がるかを当てるゲームである。」というものだ。

投資はもともと「成長を支援する」目的で行われるものだけど、株、為替、商品に関わらず、価格が上がれば上がる方に投資した人は儲かり、価格が下がれば損をする。

価格が上がるか下がるかを当ててお金を稼ぐのは半丁博打も同じ、だから投資はギャンブルと同じである、というロジックだ。

そして、ギャンブルとしての投資で勝つために何をすれば良いのか、というのを語った本も多い。

勝率50%のはずなのに負けるワケ

価格は上がるか下がるかだけ。それなら適当に投資をしても勝率は2分の1になるだろう。でも、実際はそうはなっていない。勝つ人はとことん勝つし、負ける人はすかんぴんになるまで負け続ける。

投資は簡単に儲けられそうだけど実際にはなかなか儲けることができない。これには二つの理由がある。一つは、「簡単に儲けられる」という話をよく耳にするからであり、二つ目は人間の本能のせいだ。

専門家の的中率はチンパンジーと変わらない

投資についてアドバイスする人は多い。「アナリスト」「ストラテジスト」「アドバイザー」「エコノミスト」という肩書きの人は大勢いるし、「あの暴落をピタリと当てた男」とか「伝説のトレーダー」などと周りが囃し立てている人もいる。みんなが様々な媒体で自信たっぷりに持論を展開する。

それを聞いてるとなんだか本当のような気がしてくる。だってちゃんと証拠まで用意して、「ここでこういう値動きをしたのはこういう理由からですよ」なんて言うんだから。目に見えてるものを疑うのは難しいのだ。

しかし、そうした理由はあとからいくらでも付け加えることができる。その人が未来の予測を当て続けることは不可能である。

なぜなら、予測する人の的中率が50%を切っているということが調査によって明らかになっているからだ。その精度の悪さは時折、「チンパンジーに予測をさせるのと大して変わらない」と揶揄されるほどだ。

CXOアドバイザリー・グループという企業が同様の研究で、株式投資の専門家が数年間に立てた6000を超える予測を調べてみた。結果、全体的な的中率は47・4%だった。やはりダーツを投げるチンパンジーでも、同じくらいの成績を出せただろう。しかもべらぼうな投資顧問料に比べたら、ほんのちょっとのコストで。

ゼロベース思考

この本の初版の中で、私はこの信念をもっと際どく表現した。目隠しをしたチンパンジーにダーツを投げさせて、ウォールストリート・ジャーナルの株式相場欄から選んだ銘柄のポートフォリオでも、プロの運用するファンドと全く同じようなパフォーマンスを上げられる、と言ってのけたのだ。

ウォール街のランダム・ウォーカー

未来は誰にもわからない。わからないからこそ、逆説的だけど「こうなる」と断言する人の言葉は心強く感じられるものだ。そういう言葉を聞いて、未来に対して不安を抱えている多くの人が安心感をおぼえ、「投資は簡単そうだ」という認識を持つようになる。

誰もが一攫千金を夢見て「賢者の石」を探しているが、そんなものは存在しない。

認識が間違っているから負け続ける

なぜ、上がるか下がるかを当てるだけなのに、専門家の予想でさえ50%を切ってしまうのか?投資が簡単そうに思えて難しい理由のもう一つは、人間の本能のせいだ。

チョコレートは一個100円、牛丼は一杯350円などと値段が決まっているけれど、株価はいつも値段が上がったり下がったり、変動している。

なぜ変動するのかというと、人の心が動いているからだ。株価や為替は変動相場といって、誰か偉い人が値段を決めているのではなく、みんなが決めているものだ。吉野家の社長さんが「今日から50円値引きだよ」と言って値段が変わるのとは仕組みが違う。

みんなが値段を決めだすとどうなるか。いろんな思惑が絡んでくるのだ。「もっと上がらないかな」「この株はもっと値段が安いはずだ。」「いや、もっと高いはず」「ここで高くなればオレが儲かる」「暴落しろ!」

何百万人、何千万人もの参加者がそれぞれの思惑をもって値段を決めようとするので、価格は上下する。

そして、思惑のほとんどは「間違っている」。大物投資家のジョージ・ソロスは「市場は常に間違っている」と言い放った。今ついている価格は、本来の価値を反映していないのだ。

つまり、株や為替の価格が動いているのは、その株や為替の価値を正しく反映させているというよりは、人の複雑な心理を反映させている。だからいつもぐにゃぐにゃと蛇みたいに曲がりくねっているのだ。

そして、トレーダーにとっては、このぐにゃぐにゃ、つまり人間の「認知の誤り」こそが格好の利益を得る機会となる。トレーダーは、すべての人間が心に持っていて、それゆえ繰り返し現れる不合理な行動のスキを狙って背負い投げをかましてくる。それゆえ、投資は心理戦だといわれることもある。

先ほどのジョージ・ソロスの例でいうと、1997年、タイの通貨であるバーツが過大に評価されていることに気づき、大量の空売りを仕掛けて大儲けをした。これは社会的にはアジア通貨危機という大事件になって、タイをはじめ周辺諸国はひどい打撃を受けたわけだけど。

とにかく、みんなが認識していたバーツの価値は間違っていて、それを見抜いてソロスは大儲けした。

では、どういう「認知の誤り」が人間にはあるのだろうか。

・損失回避

人の心は、良かったことよりも悪かったことの方が2倍強く印象に残ると言われている。これを言いかえれば、「利益を出すぞ」という思いより「損したくない」という思いの方が強いということだ。そのことによって、合理的な判断ができなくなる。

・埋没費用効果

人はすでに支払った費用に対して意思決定が左右される。投資においては塩漬け状態のこと。分かりやすく言うと「頑固」な状態だ。投資したものが損を生んだとしてもなかなか手放せない。それは損失を確定することであり、自分の判断によって損失が生じたことを認めることだからだ。

・結果偏向

ある決断の良し悪しを判断するのに、その決断がもたらした結果から判定しようとする傾向。

たとえば、天気予報で「明日は晴れるでしょう」と言うから洗濯物を干したのに、雨が降ったとする。この時、結果だけ見て「天気予報なんか信じるんじゃなかった。」と言って二度と天気予報を見なくなるのが結果偏向だ。

良い判断がいつでも良い結果を出すとは限らない。天気予報の的中率は85%とも言われているのだから、個々の結果で判断してはいけない。長い目で見たトータルの結果で判断することが大切だ。

・直近偏向

過去のデータより、最近のデータや経験に重きを置く傾向。なんとなく新しい情報の方が信憑性が高い気がするが、それは認知の誤りだ。「愚者は経験に学び、賢者は歴史に学ぶ」というビスマルクの名言もある。

・係留(アンカリング)

安易に手に入る情報に頼りすぎる傾向。新聞よりテレビの方が面白い、とか言ってると頭の良い人の餌食になってしまうよ。

・バンドワゴン効果

ある出来事を、みんなが受け入れているからという理由で受け入れる傾向。事の真偽を確かめないまま、人の言うことを鵜呑みにしてしまう態度のことだ。群集心理とも言われ、歴史上これが悪用された例もある。みんなちゃんと確認しよう。

「認知の誤り」は人にどういう行動をとらせるか

2016年1月現在、日経平均株価は19000円を挟んで一進一退している。

これは本の定義をそのまま使うと、19000円という価格はみんなの認知の誤りが作り出したということになる。

2015年12月に入ってからずっと下がり続けていた株価は、19000円で下げ止まって横ばいが続いている。なぜなら「株価が19000円になったら買おう!」と決めている人が買い支えているからだ。どうしてそんなことをしているのかというと、本書によると以下のような解釈になる。

2015年10月、17000円だった株価は順調に上がり続けてきた。19000円まで来た時、みんながこう思った。「いやあ、儲かった。19000円といったら、9月にも上抜けられなかった水準だ。今回も下がり始めるだろうから、利益を確定しておこう。」それなのに株価は20000円近くまで上がってしまった。

すると、人は一転してこう思う。「まじかー!もうちょっと持っていればもっと利益が出たのに、くやしいな。今度19000円まで下がってきたら、絶対買ってやろう。」こうして多くの人が19000円で買い支えているのだ。これは先述の「直近偏向」が影響している。

利益を出すためには「期待値」が高くなければならない

長期にわたって利益を得るためには、「認知の誤り」を克服しなければならない。克服というと「精神論か」と思うかもしれないが、この本で紹介されているのは「確率論」だ。

確率論は、何が出るかわからないギャンブルの世界ではよく使われる学問だ。ギャンブルでは「より確率が高い方に賭ける」というのが勝つための鉄則だからだ。

たとえば、トム・クルーズとダスティン・ホフマンが共演した映画「レインマン」では、カジノでブラックジャックをするシーンがある。映画では、すでに配られたトランプを記憶することで、次にどの数字のトランプが来るか、「確率」を予想し、大儲けした。このやり方を業界では「カウンティング」という。

次に何が来るか、未来は絶対にわからない。でも、次に来る可能性が高いものを計算することはできる。

つまり、確率の高い方を選んでいれば、もちろん負けることは何度もあるだろうけど、長期的に見れば勝つことの方が多くなっている、ということが、数学的に証明されているのだ。

「このままゲームを続けたら、この先どうなるだろう」という問いに数値で答えたものを「期待値」という。要は、「かけたお金に対してどれだけ戻ってくるのか」という見込みのお金のことだ。

たとえば、サイコロを振って偶数が出たら賭けたお金が2倍になって、奇数が出たら賭けたお金は無くなるゲームがあるとする。サイコロの偶数と奇数の数は同じだから、サイコロを振るたびにお金は増えたり減ったりするものの、何回も振っているうちに偶数の出る数と奇数の出る数が一緒になるので、元の額と変わらない。だからこのときの期待値は100%だ。

カジノのヨーロピアンルーレットも、赤色のマスと黒色のマスが同じ数だけある。だから赤か黒、どちらにボールが入るか賭けた場合の期待値は100%になる、と思いきや、実は97.3%だ。なぜなら一箇所だけ、赤でもなく黒でもない「0」のマスがあり、そこにボールが入ると何が何でも負けだからだ

もちろん「0」に入ることに賭けてたら大儲けだ。

つまり、ルーレットを回せば回すほど、時には連続勝ちをするかもしれないけど、長い目で見るとお金は少しづつ減っていくということが計算上明らかになっている。「0」にボールが入る確率、つまり2.7%ずつ損をするということだ。その損はカジノの胴元に入る仕組みになっている。よくできているもんだね。

この「長い目で見る」というのが重要だ。本書に出てくるトレード集団「タートルズ」は、個々の取引結果にはこだわらなかった。たとえ負けが続いているとしても、期待値さえ高ければ最終的には利益が出ることがわかっていたからだ。

ギャンブルでは、この期待値を上げるために試行錯誤する。単純な計算では負けるのがギャンブルというものだが、様々なテクニックを駆使して期待値をプラスに持って行く方法があるのだ。そんな方法を思いつくなんて、凄まじい執念だと思う。

さて、投資においても、期待値が高い取引方法を実行し続けることが、長い目で見た場合に利益を生み出すことになる。

では、投資において期待値を上げるにはどうすれば良いだろうか。

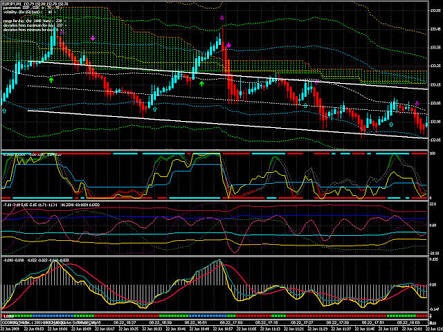

答えは、「過去の相場を参考にする」だ。

期待値を上げるために過去を参考にする

相場はギャンブルとは違って、どの数字が出るのかわからないのではない。人の「認知の誤り」によって動いている。そこには、ある程度のパターンがあるのだ。

たとえば、先ほどは日経平均が19000円を前後している話をしたが、これも読みやすいパターンの一つだ。

そして、過去にあるパターンが将来にも起こる期待値は高い。将来が過去と全く同じになるはずはないが、大まかな未来は見ることができる。

そこで、期待値を計算するために「タートルズ」がとった方法は「システムを構築する」ということだった。

過去の膨大なデータをコンピュータに計算させてパターンを割り出すという方法だ。

具体的な方法については本書に例が載っている。また、タートルズが活躍したのは1980年代であって、それから30年以上経った今では、システム自体がそこらへんで売られていたり、タダで配られていたりするので、ここでは触れない。

今やコンピュータは人間相手にチェスや将棋で勝つくらいだから、人間相手にマネーゲームをしていてもなんら驚くことではない。

システムを構築することで、将来の予測がある程度可能になる。そこで得た期待値を元にして利益を上げていく。そうして、「認知の誤り」に惑わされない投資を続けていくのが最良の方法だ。

おわりに

昔FXをやっていた時に読んでみたいと思って放置していた本を、ようやく読んでみた。

感情的に投資しない、という意味ではインデックス投資が真っ先に挙げられるだろうけど、本書ではシステムトレードが挙げられている。

システムにもいろいろあって、うまいこと取り繕って成績を良く見せているものも多いけど、そういったシステムの良し悪しの見分け方についても説明がされている。

少し前までは金融危機の影響で相場も不安定だったけど、あれから時間も経って、株価も為替も平常運転が続いている。こうした現況下では、過去を参考にするシステムっていうものも、有効に働くだろう。